投资要点

2016年盈利高景气下商品猪切换为母猪,疫情多发将翻倍潜在需求转为真切业绩放量,口蹄疫高端市场苗因此成为后周期的最强弹性品种!

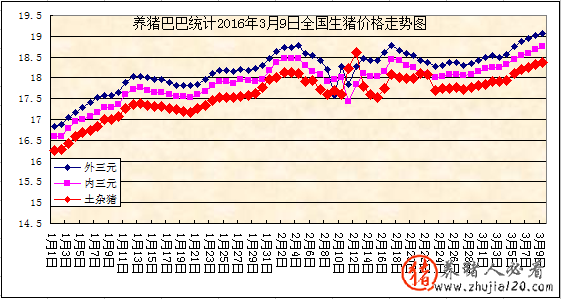

从过去疫苗行业来看,在2008、2011这两个几乎没有高端市场苗的年份,盈利都对防疫费用有显然刺激作用。而2016年将是养殖盈利达到历史高点的年 份,生猪价值超过2000元远超低迷期母猪价值,口蹄疫市场苗有望在生猪领域加速渗透(保守按小猪到大猪等价值分布及规模化折扣),商品猪渗透至少翻倍, 至亿头级辞。从周期来看,若2015年下半年养殖盈利上升多转化为偿债与补流,那么2016年恰是盈利高企导致口蹄疫市场渗透率充沛释放、保证成活率和高 出栏的一年,行业空间有望由14-15年低迷期的10-13亿提升至23-25亿,增长70%(种猪渗透率由70%提升至80-90%、商品猪渗透率由 5-8%提升15%)。

同时从疫情催化角度,草根调研显示,基于寒潮、前期防疫缺失(盈利压制与疏忽)、普遍潜伏等因素,A型口蹄疫在黑龙江、江西、两广、两湖、海南等个省局部爆发,这将急剧刺激养殖户的购苗需求。

从各个后周期品种对照来看,口蹄疫高端市场苗在节奏(盈利先行,资金已归流到投入端)、投入弹性(盈利弹性大于存栏弹性)、渗透弹性(商品猪转为母猪)、催化弹性(疫情超预期)四个方面均是当前最强的弹性品种,是真正的后周期畜禽链生产资料行业弹性龙头!

从竞争格局看,我们以为未来将形成金宇与海利两强格局。但2016年仍是金宇的天下,预计奉献8亿业绩(增长50%)、若按30-35倍PE对应 60-80%空间。我们以为金宇(产品线、毒株、客户资源)与海利(保护期、抗原含量、营销网络)各有千秋,综合实力差异不显然。未来仅有不足10%的商 品猪与牛羊蓝海中,我们以为两强格局将形成,呈现共同做大做强市场的格局。而考虑到产品上市节奏,2016年仍是金宇生物股份的天下,预计在种猪增长35%、商品猪与牛羊超过翻倍、政府苗增长10%的情况下,口蹄疫有望实现18.5亿收入与7.5亿业绩,加之圆环、布病等将实现8亿业绩50%增长,给与30-35倍PE对应240-280亿市值,对应空间60-80%。

龙头生物股份(金宇)的估值提升有望带动动保板块集体的投资机会,预计海利生物(口蹄疫50亿+主业30亿+腹泻50亿+注入预期20亿=150亿,当前对应50%空间,口蹄疫试用成功或放量后空间应当达到100%)、中牧股份(口蹄疫市场苗产品质量高、客户反响好,2016年有望放量)、普莱柯(伪狂犬将成为口蹄疫之后的第二个大品种)、天康生物(养殖出乐伢猪40万头以上,对应50-60%市值空间)、瑞普生物(华南生物高致病性禽流感组合苗有望放量)等均有望持续行情。